- 5. 7. 2017

- Sdílet

Akcie v takzvané skupině FAANG si letos užívají dalších týdnů a měsíců slávy. Facebook, Amazon, Apple, Netflix a Google (respektive Alphabet), která tuto skupinu „tesááku“ tvoří, se těší cenovému růstu a relativně vysokých valuací, což dělá radost jejich investorům, ale zároveň budí obavy z příliš přehřátého trhu. Minulý týden jsem zde poukazoval na to, že technologie jako celek se ale ani zdaleka neblíží excesům z přelomu tisíciletí. A v některých ohledech jde spíše o sektor průměrný, než o nějakou hvězdu.

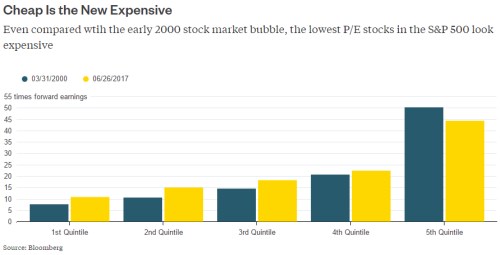

Namísto těch největších hvězd a nejdražších akcií bychom se ale možná měli věnovat opačnému konci pelotonu – akciím nejlevnějším. Na Bloomberg Gadfly před několika dny ukázali hezký obrázek, který porovnává valuace z přelomu tisíciletí a ze současné doby u pěti skupin akcií od nejlevnějších po nejdražší. Ukazuje se, že ty nejdražší akcie jsou nyní svými valuacemi znatelně níže, než tehdy. Druhá nejdražší skupina je na tom nyní relativně podobně, ale čím více „zlevňujeme“ o to větší je kladný rozdíl mezi současným PE a PE z roku 2000. Jinak řečeno, levné akcie jsou dnes mnohem dražší, než tehdy.

Historickou drahost levných akcií můžeme vnímat jako známku přepalujícího se trhu. Nicméně podle mne se na celou věc dá hledět i jinak: Graf vlastně říká, že se snížil rozdíl mezi nejdražšími a nejlevnějšími akciemi. Na přelomu tisíciletí se PE oněch pěti skupin pohybovalo mezi 7 a 50, dnes už to je mezi 11 a 45. Pokud se na to podíváme z technického hlediska, jistě nás napadne, že může jít o jeden z důsledků rostoucí pasivity v investování, která sebou nese plošné nákupy a prodeje trhu třeba přes ETF. Z pohledu fundamentu by zmenšující se rozptyl PE znamenal, že se k sobě přiblížily růstové výhledy jednotlivých firem a/nebo by se přiblížila jejich požadovaná návratnost, přesněji řečeno rizikové prémie.

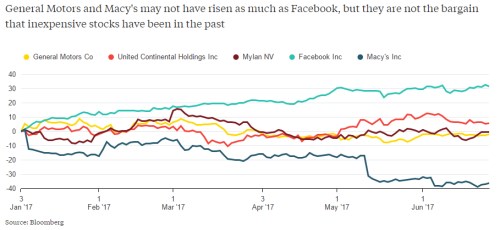

Vedle v grafu uvedených společností patří nyní mezi ty nejlevnější americké blue chips United Rentals, Unum Group, Chesapeake Energy a Western Digital. O GM jsem tu psal před několika dny, o United Rentals jsem tu v březnu hovořil jako o ideálním kandidátu na prezidentský short. Western Digital má za sebou hezký růst a její tok hotovosti je dosti slušný (příslušný tok hotovosti značně převyšuje čisté zisky, takže PE zde může být zavádějící). Celkově pak jde o seznam společností, které se potýkají zejména s odvětvovými tlaky a jak jsem uvedl, jde o potenciální hodnotové investice. Hranice mezi takovou investicí a hodnotovou pastí je ale většinou málo čitelná. Ale tomu, že dnes jsou ty nejlevnější akcie o něco dražší, než na přelomu tisíciletí, bych zase takovou pozornost nevěnoval.

Bojíte se nám napsat ze svého e-mailového účtu? Založte si ihned nový zabezpečený e-mail.

ZALOŽIT NOVÝ E-MAIL PŘIHLÁSIT SE K E-MAILU